近日,上海悅普廣告集團股份有限公司向上交所遞交招股書,此次IPO悅普集團擬募資7.5億元,超過一半募資用于補充流動資金,其余的資金將用于新媒體營銷代理體系升級項目及品牌全案創意中心建設項目。

招股書顯示,2019-2022年上半年,悅普集團的廣告發布及客戶項目數量迅速上升,營收也穩步增長。但公司在行業內的議價能力可能正在被削弱,主營業務綜合毛利率從期初的21.85%降至期末的17.56%。

此外,歷史上悅普集團幾次增資的價格也頗值得玩味,實控人林悅的表姐蘇佳和一個名為葉茂勇的人在2019年以極低的價格成為了公司的股東,遠低于4個月后入股的2家機構的入股價格。此外,在悅普集團首次披露招股書不到一年前,蘭馨亞洲7期基金清倉了持有的全部股份。

紅利期的代價

悅普集團成立于2009年,最初是一家從事SEO和網站開發業務的小公司,借著小紅書、抖音等新型社交媒體商業化業態發展的紅利期,成功成長為一家聚焦于社交媒體運營的營銷公司。

由于布局較早,悅普集團積累了較大的前期優勢,收獲了許多大公司的青睞。報告期內曾進入悅普集團前五大客戶名單的公司共有11家,包括歐萊雅、阿里巴巴、戴森,字節跳動、沃爾沃等知名企業。此外,強生、歐詩漫、自然堂等多個美妝品牌也是悅普集團的客戶。

所謂投放代理,可以理解為各類社交平臺的廣告業務中介,例如抖音的巨量星圖、小紅書的蒲公英、快手的磁力聚星等。對于品牌方而言,市場上的社交平臺、KOL數量眾多、風格各異,想要保證投放效果需要付出很多精力挑選乙方。悅普集團所做的生意,就是從上游各類品牌商處接取投放需求,將廣告投放給合適的平臺或KOL。

報告期內,悅普集團的業務規模保持著增長,營業收入分別為5.03億元、7.05億元、14.56億元和7.1億元,扣非凈利潤分別為3382.51萬元、2641.60萬元、1.08億元和3764.89萬元。2021年,公司廣告發布次數/客戶項目數量達4.34次/個,較上年同期增長54.44%。

可以看出,即便是在疫情期間,悅普集團的業務規模仍然取得了較快的增長,2021年營收增速超過100%,但這并非單一現象。A股上市公司天下秀2021年的營收也取得了47.4%的增長,近五年復合增長率達57.7%。微播易2021年的營業收入達21.17億元,同比增長40.57%。

整個行業都處在紅利期,從上游至下游都想賺到實惠,悅普集團面臨的問題,是媒介采買價格的上漲,這一點直觀體現在主要業務的銷售單價中。

報告期內,社交媒體廣告投放代理業務的單價每年都在上漲,從2.15萬元/個升至3.55萬元/個。而報告期內悅普集團的毛利率卻從21.85%降至17.56%。

正如上文所說,悅普集團積累了一些優質客戶。這些客戶帶來了滾滾金源,但大客戶較高的議價權也限制了公司毛利率的增長。作為一家廣告中介,悅普集團受著“夾板氣”,一面承受著媒介資源價格上漲的成本,另一面在面對大型企業客戶時的議價權也被壓制,毛利率疲軟也就不足為怪了。

急需緩解現金流壓力

報告期內,悅普集團采購KOL資源的成本歷年在總成本中占比均超9成,分別為3.64億元、5.40億元、11.17億元和5.34億元,算下來單此一項成本,就會每年吃掉七成半左右的營收。

這也為悅普集團帶來了較大的現金流壓力,招股書顯示,報告期內公司的現金流量凈額始終為負,分別為-1364.97萬元、-1.24億元、-1.64億元和-4724.08萬元。此外,悅普集團的資產負債率也從2020年的27.32%增至40.95%,最高時為2021年末的45.77%。

而可比公司天下秀在2020年后的資產負債率一直維持在25%的水平,元隆雅圖、三人行等同行雖然同期資產負債率與悅普集團相近,但2020年之后的資產負債率仍保持平穩。

招股書中悅普集團稱,公司目前存在著一定的資金缺口,這與行業特征和公司經營規模快速擴張有關,公司與下游供應商之間的結算為現款支付,但會給上游客戶一定賬期。招股書顯示,2019年公司的資產負債率曾高達53.88%,為此悅普集團通過私募股權融資的方式在2019和2020年分別取得了7350萬元和2億元融資,暫時補上了資金缺口。

報告期末,悅普集團賬上貨幣資金僅余2516.47萬元,為報告期內最低點,而短期借款卻高達1.6億元,為歷史最高點。同時2021年公司的應收賬款和合同資產在當期收入中占比為45.8%,到了2022年上半年,這一比例已經非常接近100%。

這或許也是悅普集團想要上市的原因之一,招股書顯示,此次IPO公司擬募集資金7.5億元,其中超過一半的資金的用途為補充流動資金,余下的資金將分別用于新媒體營銷代理體系升級項目和品牌全案創意中心建設項目。

增資過程蹊蹺多

2019年,思傳有限股東會決定進行第三次增資,吸收蘇佳、葉茂勇成為公司新股東,思傳有限的注冊資本從500萬元增至513.7萬元。

增資股份由蘇佳、葉茂勇分別出資116.67萬元和150萬元,其中13.7萬元計入注冊資本,增資價格為19.47元/注冊資本。增資完成后,葉茂勇與蘇佳的持股比例分別為1.5%和1.17%,增資完成后公司的整體估值為1億元。

然而,就在此次增資完成的4個月后,思傳有限又在當年8月進行第三次股權轉讓和第四次增資,有兩家機構參與其中,分別是蘭馨亞洲7號基金和領瑞基石。兩家機構以現金的方式購買悅普集團董事長林悅、副總經理蔡永輝手中的部分股權,并用現金增資思傳有限,后者的注冊資本從513.70萬元增至552.36萬元。

蹊蹺的地方是,時隔僅僅4個月,這次增資的價格卻高出很多,公司的整體估值膨脹至4個月前的10倍,達到約10億元。

招股書顯示,林悅、蔡永輝二人將增資前合計5.37%的股權作價4725萬元轉讓給兩家機構,對應價格高達171.07元/注冊資本,是4個月前的約8.79倍。增資價格也是如此,兩家機構合計以7350萬元認購38.67萬元注冊資本,價格高達190.09萬元/注冊資本,是4個月前的約9.63倍倍。

如此懸殊的增資價格,有些讓人摸不著頭腦。蘇佳系悅普集團實控人林悅的表姐,曾任公司總經理辦公室的主任,而葉茂勇是林悅的朋友,并未在公司有過任職經歷也無其他關聯關系。

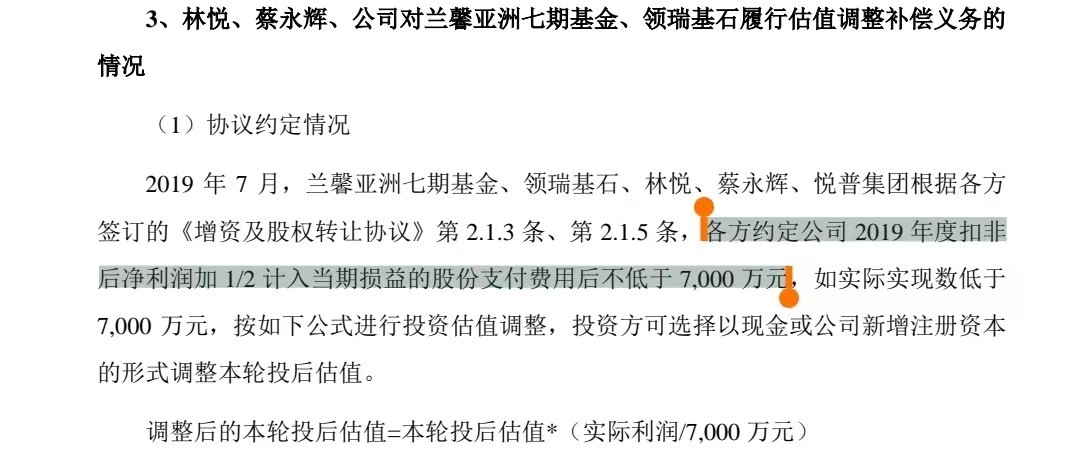

值得一提的是,在兩家機構增資入股過程中,與林悅、蔡永輝及悅普集團曾有業績承諾的相關約定,招股書原文表述為“各方約定公司2019年扣非凈利潤加 1/2 計入當期損益的股份支付費用后應不低于7000萬元”,否則需要補償兩家機構。

結果是,2019年悅普集團的凈利潤僅為3696.85萬元,事后蘭馨亞洲七期基金獲得1330萬元補償,領瑞基石基金獲得665萬元補償。2021年9月23日,蘭馨亞洲七期以9360萬元的價格將手中的全部股份轉讓給另外兩家機構后,帶著超過5000萬元的利潤甩手走人。

聲明:以上內容為本網站轉自其它媒體,相關信息僅為傳遞更多企業信息之目的,不代表本網觀點,亦不代表本網站贊同其觀點或證實其內容的真實性。投資有風險,需謹慎。